この記事は、以下の人向けです。

・結婚後の家計簿ってどうやってつけたらいいの?

・夫婦の財布は一緒?別?

・資産の増える家計管理について知りたい。

我が家の家計管理のやり方

そういえば我が家はどうやって家計管理してるんだっけ?

家計管理を始めて早5年、、、

我が家のおすすめ管理術を伝授するのだ!

我が家では、ざっくり3か月に一回家計簿をつけています。家計簿をつける目的は、資産を増やすこと、これに尽きると思います。

どんなに細かい金額が合っていても、きれいなグラフを作成しても、その家計簿をつけることで自分たちの行動が改善されて、資産全体が増えないと意味がありません。

そこでこの記事ではおすすめの家計簿のつけ方とそのために必要な準備や考え方について解説します。

>>実際アッパーマス層に到達するまでの資産推移はこちらの記事へ

準備編:

まずは以下の準備を行いましょう!

・ネット銀行を夫婦で別々に開設(楽天、SBI住信、auじぶん銀行など)

・クレジットカードはメインを1枚+家族カード(楽天カード、イオンカードなど)

・PayPayその他バーコード決済用アプリをインストール

はじめに重要なことですが、我が家は夫婦で財布は同じにしています。

・家計簿が1つで済むので管理が楽

・趣味費や嗜好品など、無駄なものにお金を使いにくい

といったメリットがあります。

そして共働きのため、給与受け取り用に夫婦で同じ系列のネット銀行口座を別々に開設しています。

これなら夫婦の口座を2つ合わせて家族口座と考えれば、普段はどちらの口座からお金を使ってもよいので管理が楽になり、残高が減った時などの金額のやり取りは手数料無料、スマホで完結します。

同じような考え方で、クレジットカードはメインを夫か妻の名義で1枚決めておいて、もう一人は家族カードを使うようにします。

そうすれば引き落としが同じカードになるので、支出の把握が楽になります。ついでにもしPayPayなどのバーコード決済アプリを持っていなければひとまずダウンロードしておきましょう。

我が家はメインが楽天カード+家族カード、

あとはイオンでの買い物用にイオンカードを使っています。

家計管理のポイントはいかに無駄な時間や手間をかけずに、収支を把握しやすい仕組みを作るかです。

生活編:

・現金は極力使わない

・イオンの株主優待を利用する

普段の生活で意識しているのは上の2点です。逆にそれ以外は特に意識せず暮らしていますが、順調に資産は増加しています。

まず、現金は時間の無駄です。

財布に現金を入れて持ち歩く、レジでのお金の受け渡し、ATMからの引き出し、手書きの家計簿をつける、、、

全てクレジット決済かバーコード決済なら不要になります。

特に現金は払った額の記録をつけるのが大変なので、我が家では基本的に管理していません。

現金の管理は潔く諦めましょう!

次に、家の近くにイオンがある方に圧倒的におすすめなのがイオンの株主優待を利用することです。

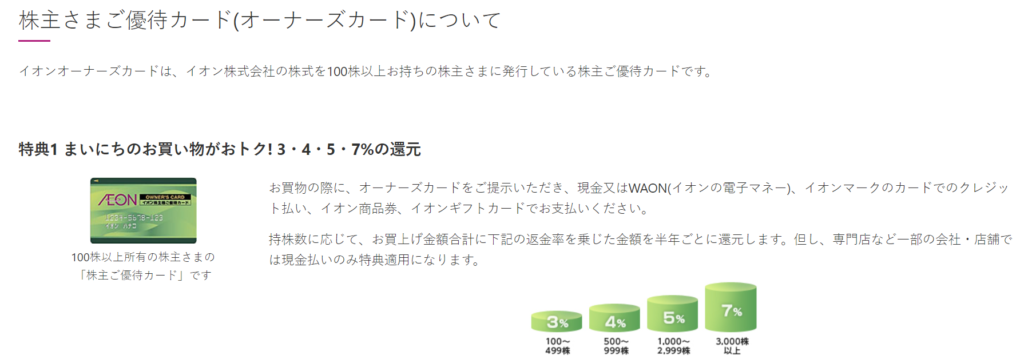

イオンの株を100株買うとオーナーズカードをもらえます。

このカードをレジで提示すれば、イオンで買った金額の3%が後ほど現金で返ってきます。

つまり基本生活費が3%引き。例えば、月の食費が7万なら年間84万円×3%=2.5万円

もちろん食料品以外の日用品、家電、おもちゃにも使えます。

我が家は最寄りのスーパーがイオンなので、

イオンさまさまだね!

さらにおまけで、オーナーズカードを使えば年間の食費が丸わかりになります。

どういうことかというと、

・株主優待で受け取った金額÷3% =過去半年間のイオンでの買い物額

になります。これはおそらくもっとも簡単な家計簿になりますので、とにかく自分で家計簿の計算をするのが面倒!という方にはお勧めです。

家計管理編:

・3ヶ月に一回、家計簿をつける

・1年に一回、年間収支をつける

ここでもポイントは、なるべく時間をかけずにざっくりとした収支を把握することです。

まず3か月に1回、ネット銀行のサイトにログインして取引明細データをダウンロード、エクセルに貼り付けます。少し面倒ですが、手書きの家計簿などに比べると圧倒的に早く正確なので、ここは頑張りましょう。

3か月に1回程度まとめていけば、およその家計の支出が掴めます。そして自分の中で基準ができてくると、無意識に生活水準をキープすることができます。

これはレコーディングダイエットと同じで、記録するだけで過去の自分と比べて使いすぎたな、とか生活費が上がっているな、といった変化に気づくことができるからです。

皆さんは学生時代に比べると高い給料をもらっているのに、その割に資産が増えないことを疑問に思ったことはありませんか?

これは給料の増加とともに無意識に生活水準が上がっているからです。そしてこれが一番の資産形成を阻害する要因です。家計簿をつけることで、今の自分の生活水準を把握し、過去と比較して見直すことができます。

次に年1回、源泉徴収票と銀行残高の差額から年間の収入と支出を計算します。

例)昨年1/1の資産残高が300万円、今年1/1の残高が500万円、年間の手取り収入が夫婦で600万円

→収入:600万円、資産:500-300=200万円、支出:400万円(収入600-資産変動額200)

これでざっくりとした収支を把握することができます。源泉徴収票は会社員であれば必ず年1回もらえますし、銀行残高はスマホで確認できるので、これらの数値をエクセルに打ち込めば完成です。

例えば年間支出が400万円なら月33万円の支出。

あれ?なんか多いぞ?サブスク解約しないと!

みたいな気づきにつながります

勉強編:マネーリテラシーを高めよう!

最後に、なるべくでいいのでお金に関する勉強習慣をつけましょう。

お金の勉強ほどコスパのいいものはないのだ。

お金がないと言ってる人ほど、実は贅沢な暮らしをしている人が多いです。これはその人の収入や仕事によるものではなく、お金に関する知識のなさからくるものです。

・大手ハウスメーカーでこだわりの注文住宅を建てる

・高級外車に乗る、大型の新車を買う

・安心のために高額な積立保険に加入する

これらの行動は生涯を通じてお金を捨てるような行為になります(もちろん本人が金額に見合った満足を得られれば良いですが、こういったモノから得られる幸福は長続きしません)

まずはYoutubeで興味のありそうな動画を見ましょう。一般人の家計事情から専門家による投資の始め方まで幅広い動画が揃っています。夫婦でマネーリテラシーを高めることで、資産形成は間違いなく加速します。

まとめ

今回の内容はぜひ両親や家族にもおすすめしたいのだ。

いかがだったでしょうか?

なるべく簡単に、時間をかけずに家計管理を行い、資産を増加させる。これが我が家のコンセプトです。

もしその他おすすめの方法やYoutuber、本などあれば教えていただけると幸いです。

ではまた🐼

コメント